无论是机构还是个人,炒股的方法论大体可分为四种:消息面、基本面、技术面、博弈面。对大多数股民来讲,唯一能拿到的靠谱的信息就是K线,所以技术分析是多数股民的主要选择。研究技术分析的有效性,是关系到革命路线是否正确的大事情。

十多年前,在我入市之初,身边就有高手手把手教我:2340点是支撑位大胆介入, MACD绿柱变短买点到来,跌破半年线熊市确立赶紧离场,云云。感谢高手的指点,让我入市多年没有大亏过,当然,也从未大赚过。

此间也读过一些书,《道氏理论》,《波浪理论》之类,老外的书不是很喜欢,因为对书里面举例的美国公司没有概念。有两本中国人写的书给我留下深刻印象,一本是陈江挺的《炒股的智慧》,另一本是鹿希武的《趋势交易法》,一度让我觉得找到了真理,严格照做,当然,最后也没挣到钱。

我荒废了十年时间,最后没有挣到钱。为什么没有挣到钱?这让我对方法论产生了怀疑。技术分析里好多东西需要搞清楚:什么叫趋势?波浪到底成立吗?支撑位、阻力位的有效性是几分之几?反弹到底能弹1/3还是1/2?启明星黄昏星之类的技术形态有效性是几分之几?

K线就摆在那里,那就一一验证。

我随机选了二三十支股票,把K线拉到2000年,把后面的K线遮住,用均线、MACD制定各种买卖策略,例如5日线金叉/死叉10日线,股指有效上穿/下穿60日线、120日线,MACD绿柱变短和红柱变长,等等。把后面的K线放出来,测算以后的收益率。这个过程花了我大概半年的时间,每天晚上我就是在做各种模拟。

最后的结论,大部分股票都满足:根据技术指标炒股,将获得股市平均收益。

就是说,无论采用什么技术指标,如果我象电脑一样严格操作,最终的收益率跟我一直持股不动,是完全一样的。例如,我在2000年买了上证指数,中间不管我用技术指标怎么折腾,到今年的收益率,应该跟我一直拿着上证指数十几年不动,收益率是一样的,大概就是年化10%。

这应该是在数学上可以证明的结论,因为根据股指的各种均线操作,5日线还是10日线还是半年线,其结果应该是一样的,而持股不动,其实相当于按无穷大日均线操作。可惜我这个数学专业的毕业生,知识全部还给老师,已无法给出证明了。

“根据技术指标炒股,将获得股市平均收益”,如果这个结论成立,那将颠覆整个技术分析流派,他们的工作是没有价值的!道氏、江恩,他们讲了一堆废话,他们的发家,一定不是因为技术,他们的破产,也一定不是因为技术。但我不能证明,只能把这个结论当做一个猜想,但我对这个猜想深信不疑。

做验证的时候,还发现一件有趣而且十分重要的事情:按技术面操作,能抓住所有主升段,躲过所有主跌段,但是在横盘阶段会一直亏钱。很多高人告诉大家,技术分析最害人之处在于“有时候有效”,那我进一步告诉大家:技术分析在上涨或下跌阶段是有效的,在横盘阶段是无效的。那上涨阶段或下跌阶段会持续多长?我告诉你,这都是后验的,没有任何方法预测上涨或下跌的周期。

前面我提到,大部分股票都满足根据技术指标炒股,将获得股市平均收益。这个“大部分”约是70%,还有30%的股票按技术面操作,显著高于或低于平均收益。这些股票都有一个特征,就是主升浪/主跌浪特别长,横盘很短。那么我有理由相信,在未来的日子里,这些股票将很长时间陷入横盘阶段。所以,那些持续涨过一年以上的票,我是不碰的啦。

同样的可以解释“横有多长,竖有多高”和“久盘必跌”,底部或顶部横盘的时间长了,自然会有一波大的涨幅/跌幅。

最后我说一下我还保留的技术分析套路,主要是指数的60日线和120日线。我统计下来,指数有效穿越60日线,行情有1/4概率反转,2/4概率横盘,指数有效穿越120日线,行情有90%概率反转。对于去年7、8月份的大跌,如果一个精通技术的人,有效跌穿60日线,他就已经清盘了,最多损失20%,而且更重要的是,他对后面的行情不抱丝毫幻想,熊市或者猴市至少一年以上。

对于当前的行情,前段时间反弹时各种均线粘合,说明是横盘,正是技术分析派的主亏段。现在空头排列,说明是跌市,直到均线粘合为止。虽然我心中对行情有概念,但是,没有操作的价值。

当然我最终还是找到了真理,这要感谢集思录。回过头再去看技术派,什么3浪5浪,什么支撑位,什么金叉死叉,真真感觉到可笑,他们说出来的东西,有效性是百分之几十,他们知道么?就在那胡说八道!我不知道他们有没有亏钱,但我知道,他们一定没有挣到钱。一堆菜鸟忽悠另一堆菜鸟!

我在技术分析这条不通的路上走了10年,今天把主要结论说出来,希望读者能够避免走入这条歪路,节约生命。如果您要转发,请注明转载自资水,这是我半年劳动的成果,谢谢!

1、技术分析有些使用方向有点像简版的量化交易,找到一个数学模型,也就是圣杯,机械买入卖出,这只有在国外有用武之地,因为国内外交易制度不一样,另外量化交易有时间要求,越短越有效

2、另一些技术分析,本身提供一些基本原理,有点像高中利用公式去解题,在股市的某一个情况下,利用这些公式,在结合当时估值等方法,做出结论。

3、只有少部份技术分析好使,大多数技术指标从原理上有误区,道氏理论我认为是不对的,在原理上讲不通,另外成交量有许多理论讲不通,通过历史回测发现也讲不通。

4、个股和大盘的技术分析是不同套路。

5、历史回测问题。技术分析大多数是解题过程,而不是一定条件A得出上涨,基至是条件A在某一变化下才能上涨,在某一变化下才能下跌,有点绕,就像高中函数下,这题有两个答案,在X》0是啥,小于0啥,这时候我们结合多种论据进行分析,例如估值在历史低位,那在结合指标,就是买入时机了。

6、技术图形的表现形式,随着股票、资金、交易原则的变化表现形式不同,其中规律性图型在某一时间段内有作用,但随着条件的变化,会失效,例如去年的图型规律今年就失效了,是因为条件变化了,要掌握原理,去进行分析。

赞同来自: 模型先生 、growingup 、coolchan 、重复17 、malajisi 、 、 、 、 、更多 »

是指仅根据交易所提供的行情数据就能做出决策的分析方法。

并不一定是指涨了就做多,跌了就做空,或者反过来。

基本分析是根据市场外的数据来预测行情,

技术分析是根据市场内的数据来预测行情。

逻辑上是一致的。

基本分析本质上也是追涨杀跌,比如某厂商的产品市占率增长,大家就倾向于买入这家公司的股票,

这种方法与根据行情追涨杀跌有何区别?

你怎么知道这种增长是可持续的?

你怎么知道这种增长不是厂家亏本搞促销,卖得越多亏得越多?

过去基本分析有效,

是因为信息传播速度慢,

先知道的人赚钱,

后知道的人买单。

行情数据至少是真实的,

基本面数据可能是假的,

要说区别也就这一点。

赞同来自: 小猫50128015 、青岛泡泡 、地火明夷虫

赞同来自: 独孤小强 、Karlawen123 、coolchan 、执行力 、平淡如水 、 、 、 、 、更多 »

在波动大的时候(所谓趋势)赚钱,

在波动小的时候(所谓盘整)亏钱,

那么就不是趋势投资,

而是简单的追涨杀跌,

是在赌波动率增加。

真正的趋势投资,

就没有什么趋势和盘整这个说法,

只有波动大小之分,

持续时间长短之分,

波动大时赚大钱,

波动小时赚小钱至少不亏钱,

趋势是什么?

是大多数资金正在并将持续在某个方向上的一致行为,

即所谓的“选美理论”。

一段趋势包括:波动方向、持续时间、波动幅度三个要素,如果只根据波动方向这一个要素做决策,当然是不可行的。如果找不到一种方法,对另外两个要素进行度量,确实和赌博无异。

赞同来自: 蝶恋火2 、三三五五 、醉道 、FF章鱼 、hyok 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

如果不管什么病人,医生都用同一种药,比如用三九胃泰,然后医生做了个统计,统计对三九胃泰有效果的病人数量和没效果的病人数量,统计结果有效率不到50%,最后这个医生得出一个结论,说三九胃泰这种药没有用,这种做法应该不合适吧。

用技术指标同样的道理,不能把一个指标用于所有的股票和基金。

楼主用趋势指标,那么就要找趋势强的标的使用,即在整个周期中,趋势走势时段多于震荡走势时段的标的来使用,而不是找趋势弱的标的来用。

比如上证50ETF就是个弱趋势的基金,因为50ETF中的银行股权重很大,而银粉一般都比较理性,稍微涨一些就有人开始抛,稍微跌一些就开始有人买,号称价值投资者,所以50ETF是个弱趋势基金,用趋势指标效果很差。

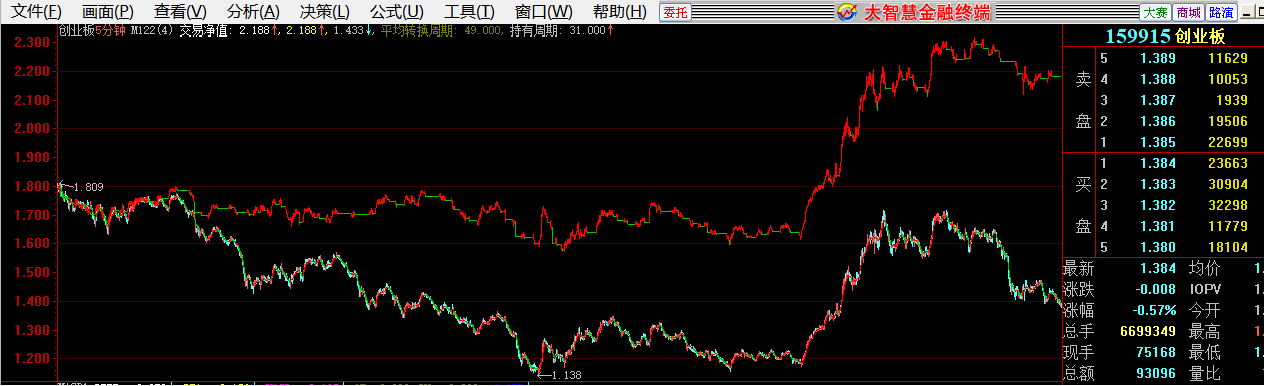

而创业板ETF就是个强趋势基金,因为做创业板ETF的人比较冲动,胆子也大,涨的时候涨的猛,跌的时候跌的也猛,所以就特别适合使用趋势指标。

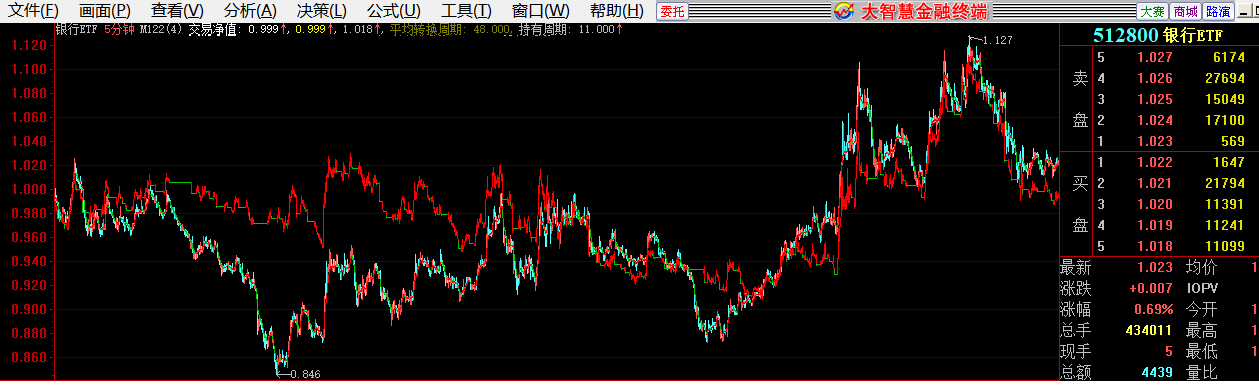

下面图为最近一年用移动均线指标在5分钟K线中交易系统净值图,红色表示价格站上 EMA(close,48),持仓,绿线表示跌破EMA(close,48),空仓,如果当天站上均线买入后,当天再跌破均线,则当天不能卖出,看第二天的情况再决定,买卖的手续费为万一,也就是完全和实际操作的一样。

从几个图中可以看出,银行ETF用趋势指标一年下来还不如持有不动,50ETF有点用,但效果不大,创业板ETF效果非常明显。

银行ETF

50ETF

创业板ETF

资水 - 弱弱少年郎,徘徊江边岸,水急人声远,一跃渡资江!

赞同来自: franckC 、蝶恋火2 、招金牛 、不亏本金 、qiyelishang 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

我非常怀念那段潜心研究的日子,就像一个在深山里的武者,连续十年埋头苦修,好容易才练得一两个绝招。真是十年磨一剑啊,投资就是这么难!

但一切都是值得的,把那么多不挣钱的方法论排除掉,就只剩下挣钱的方法论了。时至今日,我的资金量是发帖时候的三倍多,是当年做回测时候的十倍多。

这篇帖子对技术持否定意见,但这波行情我用技术用得飞起,抄了2440的大底,逃了3288的大顶,“用趋势要在趋势成立的时候用”,很拗口的一句话,也是悖论,懂的人自然懂,不懂的人就不懂,哈哈,成玄学了,纯属吹牛。

ylxwyj

- 承认未知 & 用数据说话

- 承认未知 & 用数据说话

赞同来自: Karlawen123 、skyblue777 、大垅2017 、lwhsq88 、Hito2080 、 、更多 »

我也来谈谈我的研究体会。下面,我们仅限于谈论趋势类的技术指标

1、在单一股市上,为什么技术指标不太能赚钱?

虽然个股的走势不同,但是在绝大多数情况下,个股的走势与大盘走势密切相关,这也就是个股的Beta。你想用个股的Alpha来摆脱大盘挣钱,本身不是一个顺势而为。换句话说,要在一箱烂苹果里面找出没坏的,其实很难。那么,这就引出第二个问题,技术分析能不能赚钱。

2、技术指标能不能赚钱?

技术指标是可以赚钱的,特别是趋势类的。典型的就是CTA策略。国外做过很多测试,有的时间长度可以达到上百年。但这里面有一个非常非常重要的关键,就是必须要在多个不同的品种上运行同一个技术指标才行。换句话说,你要在股票、债券、商品、外汇等等的多个品种上都同时运行这个技术指标才行。

以AQR发的报告为例,他们在24-50个不同的品种上运用趋势策略,无杠杆的年化收益10%,夏普比率在0.8-1.0左右。

相反,如果只在单一市场上做的结果,就是楼主回测的情况,爽的时候很爽,惨的时候很惨。我自己也对A股1992年以来的数据做过每只股票的回测,好的个股赚到十几倍,差的个股亏过90%+。而且,就像我前面说的,这些股票在同一时间的走势总体相同,要赚都赚,要赔都赔。

3、日线级别的技术分析其实也是资本密集型行业

如我前面所说,只有在多个市场上同时运用技术分析策略,才能够稳健赚钱。我做过测算,如果做24个品种的期货(含股指),最起码需要2000万美元的总资本(我这还是加了1倍杠杆的)。

最后总结一句话吧,不是趋势类技术指标不能赚钱,而是你要到更广阔的市场中去运行才能胜利。

赞同来自: skyblue777

赞同来自: 执行力 、skyblue777

可是我还是不知道什么时候买什么股买多少。

我打算股民哭爹喊娘的时候全仓买入,周边人都在讨论股票的时候清仓。

现在要做的是等待,和研究那两个时间的标准。

如果真难按照这个方法操作,LZ认为能大大超出股市平均收益吗?

赞同来自: 搅拌 、wbzczyly 、木木58 、娃哈哈哈 、gaozhan0411 、 、更多 »

大家要讨论技术分析,先问问自己对下列问题的回答是什么:

1、什么叫做技术指标;2、技术指标能分成多少类;3、技术指标的原理是什么,其中包括形成价格波动的原因和技术指标和价格波动的关系;4、技术指标能解决什么问题;5、技术指标应该怎么使用。

上面这些问题说起来能写一百本书了,我不能一一解释。只能说,金叉死叉、红柱绿柱是技术指标的一部分,但只是沧海一粟。自己觉得金叉死叉不好用就说技术指标无效,无疑是荒谬可笑的。

特别要强调,基于学术研究和证券市场的各自特点,所谓理论研究和市场操作是不能兼容的,这点前面有很多人提过。因为金融市场是人和人的博弈,就注定了赚钱方法必定有短期、局部、仅为个别人掌握等特点,无法作为宇宙真理验证。

技术指标也好,基本分析也好,无非是一个工具,工具本身并不能赚钱,但使用工具的人可以,如此而已。

赞同来自: OsmandChen 、vizla 、wbzczyly

而股市不一样,人是预测者也是参与者,当前的股市已经反应了人的预测,所以越是收益高的策略以后很可能越是无效。

技术分析必须明确以下三点:

一、首先确定对标的物的分析,在什么样的时间跨度内是有效的?1天、5天还是10天?这个没有统一的标准。

二、理解当前市场普遍有了什么样的预期,这种预期在市场中得到了何种程度的反映?

三、必须理解行为金融学的几个概念:处置效应、瞄定效应及近因偏好。这些人性的基本特征对市场的短期走势有着决定性的影响。

根据我个人的经验,必须把以上三者综合考虑,才可能构造一个具有长期正向收益的系统。

我一直相信“根据技术指标炒股,将获得股市平均收益 ”这个结论

只是没有你这种水平去论证这个结论

我向来最看不起的就是那些用技术指标来分析行情的那些傻屌

全看着K线图讲故事

此贴必顶!!!!

赞同来自: 吴介甫 、你猜再猜 、闲菜 、沙里淘金 、kakasdu 、 、 、 、 、 、 、更多 »

1,楼主通过回测得到,不使用加减仓,原来什么样的收益,无论用什么样的技术分析,大周期不会提升belta收益,深表赞同。

2,用趋势交易系统,不变仓位,择时能极大提升投资的夏普比率。这一点好理解,6000到1600多点,择时与不择时,最大回撤差别大了去了

3,技术分析为开仓,加减仓和清仓,止盈止损提供了可以参考的依据

4,投资收益的期望值是alpha和belta的综合,考虑到A股是弱有效市场,是能发现比较多alpha策略的,通过加减仓形成的不对称仓位也能提升belta收益

结论:要投资盈利(特指股市),开发一个适合自己个性(主要是风险偏好)的交易系统,包括以下几个部分,好的alpha策略,仓位管理(开平仓加减仓),风控(止盈止损),通过交易系统的回测和理解,心理对交易系统的认同,做到知行合一

赞同来自: Hito2080 、wbzczyly 、pengpengbird 、byelims 、jxcjean 、 、更多 »

为什么给楼主个赞呢?因为在有效的交易系统中实际上技术分析的比重是很低的,甚至可以完全没有。而风险控制和资金管理才是重中之重。不夸张的说,即使一个年化盈利100%的策略,没有良好风控,最后也一定是倾家荡产甚至负债累累。坦率的讲,绝大部分人在技术分析的道路上注定是要失败的。

最后,引用波涛先生这本书中的一个重要结论,前面提到的杨博理先生的书中也有类似的观点:

很多投资人错误地以为投资的关键问题是正确地判断价格的走势.但是,当投资人具备了设计交易系统的基本概念和基本知识以后.便会发现走势判断在整个投资操作中只占从属的位置,很多成功的交易系统,甚至根本不包合走势判断的因素。即便需要对价格走势作出判断,投资人依据交易系统的设计原理也会发现单纯依靠走势判断进行的投资根本不具备可操作性。

能够正确理解上面的话,才有可能跨过技术分析的门槛。

资水 - 弱弱少年郎,徘徊江边岸,水急人声远,一跃渡资江!

赞同来自: 顺市如金 、generalu 、xineric 、kykdu

程序验证需要考虑到摩擦成本,尤其是在一个T+1的环境下,例如,股票涨了,按策略买进,结果尾盘大跌,按策略是不该进的;又比如,股票跌了,按策略该卖,结果跌停了卖不掉。

技术分析得到的这10%的年化,是否值得去追求?去改进?我认为不值得,我清楚地知道有年化20%以上的方法,不需要再去考虑10%。集思录里有几位高人,他们的方法论才值得揣摩,跟踪他们的蛛丝马迹,分析他们行动背后的逻辑,才是正确道路。算是最后一次劝告吧:把时间花在技术分析上,是在浪费生命。谢谢,以后不再谈了。

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号