上次写的关于春节前一周及二月份的历史数据的统计,还是招来了个别人的抨击,算日历能作为依据?看来我不得不详细的讲讲关于量化投资的事情,其实前面写了很多帖子,绝大部分都是和量化投资相关的,只是没详细的讨论关于量化投资本身。说实在我也是个小散出生的屌丝,专业既不和金融相关,更不是量化投资科班出生。只是从06年年底开始从不自觉的使用了量化投资的雏形到现在对此有所感悟,靠着量化投资,使得我这个既不是专业出身又没有任何消息背景的小散在9年中获得了年化27%,每三年资金翻番的业绩,再次班门弄斧,说说量化投资的来龙去脉。

生动的案例是最能打动的人,我先说个大家都知道的事情,就是赌掷硬币,按照传统的理论,正反面的概率各是50%,赌的次数少的时候凭运气,赌的次数多的时候就是基本接近输赢各半。但美国斯坦福大学的数学教授佩尔西-戴康尼斯发现,如果在掷硬币前把硬币的正面朝上,掷硬币后依然是正面朝上的概率不是50%,而是51%;同样如果反面朝上,结果反面继续朝上的概率也不是50%,也是51%。

如果按照量化模型来赌这个掷硬币,就很容易了,只要我看到哪一面在掷硬币前朝上,那我就赌哪一面。短期不一定赢,但长期看肯定赢率在51%左右,这应该大家都没什么怀疑吧?有人说,你这叫什么量化投资?也太简单了吧?那我问你,如果我和你赌掷硬币,你不知道这个规律,我知道这个规律,如果赌的次数越多,我是不是赢的概率越大?

其实量化投资并不神秘,它是:

1、 先要有想象力,可能哪些因素和收益率(胜率)有关?上面这个案例说穿了是简单,但在没说之前世界上为什么没有去想一下呢?苹果熟了天天落在地上,为什么只有牛顿因此而发现了万有引力定律呢?至于深层次的原因,可能知道,也有可能不知道。

2、 回测,或者叫验证,如果有了想法就用真金白银去赌,那是最不起自己,在量化投资中必须建立回测模型,股市里最好是至少经过一个牛熊周期,当然也不是越长越好,有效策略就是有阶段性的,如很多策略在10年前和10年后的变化就非常大,这主要是10年是我们国家股指期货开始的年份。掷硬币这个案例里佩尔西做过千百次实验后才得到这个结论。

3、 选择最佳方案小仓位进入实战,这里的最佳,不是年化收益率最高,而是要根据你自己的风险喜好综合根据年化收益率、最大回撤、夏普比率等结果考虑后决定最佳方案的。

4、 根据实战结果不断修正,这个也是非常有技巧的,是根据一周?还是一年?怎么修正,这里不再展开了。

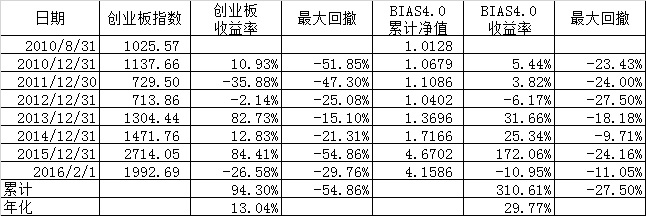

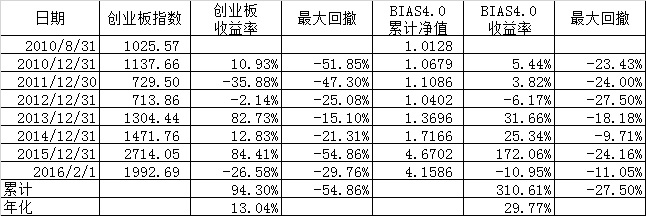

为了帮助大家理解量化投资,给出了一个用我的bias4.0优化创业板指数(之所以用指数而没有用ETF是因为指数的数据时间更长)优化的结果。

原来年化收益率13.04%,最大回撤54.86%的创业板指数,用了bise4.0后,在考虑0.1%的冲击成本和佣金,空仓用年收益率2%的逆回购代替,优化了参数后,年化收益率接近30%,最大回撤下降到27.5%。平均16个交易日操作一次,不能算很频繁。

当然量化投资有很多问题:

1、 当然从上表看连头带尾8年里面有3年是跑输指数的,而且今年1月份虽然跑赢了指数,但也暴跌了10.95%,如果你进去的时候不巧,正好是跑输指数的那一年,你是否能坚持下来,我估计绝大部分人都坚持不下来。

2、 数据只能代表过去,不能代表将来,当然有8年数据的支持,将来跑赢的概率肯定是比较大的,但也不排除黑天鹅。就像我在去年年底预测,每年的最后一个交易日上的概率是80%,结果跌了,我觉得太正常了,别说80%,就是过去是100%成功的事情,都有可能出现黑天鹅,我自己在14年就有深刻的教训的。

3、 说了那么多风险,是不是不做了呢?我看到更多的人是这样的,你说长假前一个交易日涨的概率大,我半信半疑的进去了,结果成功了,我相信了你的话;下次你说年底最后一个交易日80%的概率是涨的,因为上次被你说中了,我重仓进去,结果亏了,你再说什么春节前怎么样,二月份怎么样,你是骗子,我再也不相信你的话了。这在心理学上叫“近因效应”,就是人的感性行为受最近一件事情的影响最大,而不是全面的分析历史上的概率。

4、 根据过去的数据去推导将来?说不出深层次的原因,这样的投资方法不科学,甚至有人举出火鸡科学家的股市来嘲笑量化投资,有个火鸡发现了一个规律,每天10:00主人来到鸡舍就是喂食的,有个火鸡科学家总结了这个规律,每天10:00只要主人来鸡舍总是有实物的,但到了感恩节这天的结果大家都知道的。其实我不是这样看的,任何规律都是有条件的,这个火鸡总结了这个规律,使得火鸡们在有生之年活得更有希望,我们难道不应该尊重这个火鸡吗?就拿万有引力定律来说,它的正确性也是有局限的,只是把物质缩小到两个质点后才正确,如果不是质点,就要用积分的办法了。但我们不能因此而否认牛顿发现万有引力定律。就拿我们万物之灵的人来说,一出生就是坐上了通向死亡的单程列车,那我们会因此而放弃我们对美好生活的追求吗?

5、 量化投资确实需要大量的数据,如果像日历效应那样只有10个样本,确实置信区间不够,但至少比没有样本要好一些。

6、 那说了半天,风险那么大,我们到底怎么去做量化投资啊?最好的办法是多策略、小仓位,永远参与胜率超过50%的赌局。

最后想对部分坚持价值投资的人说几句话:我非常尊重价值投资者,尊重巴菲特,但也要想让大家知道,这个世界是彩色的,不仅仅只有黑白二色。文革给我们带来的最大伤害之一,就是不支持我就是反动派,除了好人就是坏人。要知道这个世界除了有德高望重年化收益率超过20%多的坚持价值投资的巴菲特,更有一个同样德高望重他的大奖状基金年化收益率超过60%多的坚持量化投资的西蒙斯。中国哲学史上几乎所有的大家都是在百花齐放百家争鸣的春秋战国年代,自从汉武帝接受了董仲舒的“罢黜百家独尊儒术”就万马齐喑究可哀了。

附件是我用bias4.0做的创业板优化模型,还有很多细节待处理,这里仅仅是供大家交流用。

生动的案例是最能打动的人,我先说个大家都知道的事情,就是赌掷硬币,按照传统的理论,正反面的概率各是50%,赌的次数少的时候凭运气,赌的次数多的时候就是基本接近输赢各半。但美国斯坦福大学的数学教授佩尔西-戴康尼斯发现,如果在掷硬币前把硬币的正面朝上,掷硬币后依然是正面朝上的概率不是50%,而是51%;同样如果反面朝上,结果反面继续朝上的概率也不是50%,也是51%。

如果按照量化模型来赌这个掷硬币,就很容易了,只要我看到哪一面在掷硬币前朝上,那我就赌哪一面。短期不一定赢,但长期看肯定赢率在51%左右,这应该大家都没什么怀疑吧?有人说,你这叫什么量化投资?也太简单了吧?那我问你,如果我和你赌掷硬币,你不知道这个规律,我知道这个规律,如果赌的次数越多,我是不是赢的概率越大?

其实量化投资并不神秘,它是:

1、 先要有想象力,可能哪些因素和收益率(胜率)有关?上面这个案例说穿了是简单,但在没说之前世界上为什么没有去想一下呢?苹果熟了天天落在地上,为什么只有牛顿因此而发现了万有引力定律呢?至于深层次的原因,可能知道,也有可能不知道。

2、 回测,或者叫验证,如果有了想法就用真金白银去赌,那是最不起自己,在量化投资中必须建立回测模型,股市里最好是至少经过一个牛熊周期,当然也不是越长越好,有效策略就是有阶段性的,如很多策略在10年前和10年后的变化就非常大,这主要是10年是我们国家股指期货开始的年份。掷硬币这个案例里佩尔西做过千百次实验后才得到这个结论。

3、 选择最佳方案小仓位进入实战,这里的最佳,不是年化收益率最高,而是要根据你自己的风险喜好综合根据年化收益率、最大回撤、夏普比率等结果考虑后决定最佳方案的。

4、 根据实战结果不断修正,这个也是非常有技巧的,是根据一周?还是一年?怎么修正,这里不再展开了。

为了帮助大家理解量化投资,给出了一个用我的bias4.0优化创业板指数(之所以用指数而没有用ETF是因为指数的数据时间更长)优化的结果。

原来年化收益率13.04%,最大回撤54.86%的创业板指数,用了bise4.0后,在考虑0.1%的冲击成本和佣金,空仓用年收益率2%的逆回购代替,优化了参数后,年化收益率接近30%,最大回撤下降到27.5%。平均16个交易日操作一次,不能算很频繁。

当然量化投资有很多问题:

1、 当然从上表看连头带尾8年里面有3年是跑输指数的,而且今年1月份虽然跑赢了指数,但也暴跌了10.95%,如果你进去的时候不巧,正好是跑输指数的那一年,你是否能坚持下来,我估计绝大部分人都坚持不下来。

2、 数据只能代表过去,不能代表将来,当然有8年数据的支持,将来跑赢的概率肯定是比较大的,但也不排除黑天鹅。就像我在去年年底预测,每年的最后一个交易日上的概率是80%,结果跌了,我觉得太正常了,别说80%,就是过去是100%成功的事情,都有可能出现黑天鹅,我自己在14年就有深刻的教训的。

3、 说了那么多风险,是不是不做了呢?我看到更多的人是这样的,你说长假前一个交易日涨的概率大,我半信半疑的进去了,结果成功了,我相信了你的话;下次你说年底最后一个交易日80%的概率是涨的,因为上次被你说中了,我重仓进去,结果亏了,你再说什么春节前怎么样,二月份怎么样,你是骗子,我再也不相信你的话了。这在心理学上叫“近因效应”,就是人的感性行为受最近一件事情的影响最大,而不是全面的分析历史上的概率。

4、 根据过去的数据去推导将来?说不出深层次的原因,这样的投资方法不科学,甚至有人举出火鸡科学家的股市来嘲笑量化投资,有个火鸡发现了一个规律,每天10:00主人来到鸡舍就是喂食的,有个火鸡科学家总结了这个规律,每天10:00只要主人来鸡舍总是有实物的,但到了感恩节这天的结果大家都知道的。其实我不是这样看的,任何规律都是有条件的,这个火鸡总结了这个规律,使得火鸡们在有生之年活得更有希望,我们难道不应该尊重这个火鸡吗?就拿万有引力定律来说,它的正确性也是有局限的,只是把物质缩小到两个质点后才正确,如果不是质点,就要用积分的办法了。但我们不能因此而否认牛顿发现万有引力定律。就拿我们万物之灵的人来说,一出生就是坐上了通向死亡的单程列车,那我们会因此而放弃我们对美好生活的追求吗?

5、 量化投资确实需要大量的数据,如果像日历效应那样只有10个样本,确实置信区间不够,但至少比没有样本要好一些。

6、 那说了半天,风险那么大,我们到底怎么去做量化投资啊?最好的办法是多策略、小仓位,永远参与胜率超过50%的赌局。

最后想对部分坚持价值投资的人说几句话:我非常尊重价值投资者,尊重巴菲特,但也要想让大家知道,这个世界是彩色的,不仅仅只有黑白二色。文革给我们带来的最大伤害之一,就是不支持我就是反动派,除了好人就是坏人。要知道这个世界除了有德高望重年化收益率超过20%多的坚持价值投资的巴菲特,更有一个同样德高望重他的大奖状基金年化收益率超过60%多的坚持量化投资的西蒙斯。中国哲学史上几乎所有的大家都是在百花齐放百家争鸣的春秋战国年代,自从汉武帝接受了董仲舒的“罢黜百家独尊儒术”就万马齐喑究可哀了。

附件是我用bias4.0做的创业板优化模型,还有很多细节待处理,这里仅仅是供大家交流用。

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号