2017年盈利13.5%,主要操作可转债,指数基金,股票。

2018年盈利28%,主要操作可转债,国债,分级A。

2019年盈利58%,主要操作可转债,指数基金,成份股。

2020年盈利33%,主要操作国债,证券股,可转债,基金。

2021年盈利21%,主要操作可转债,国债,基金。frr

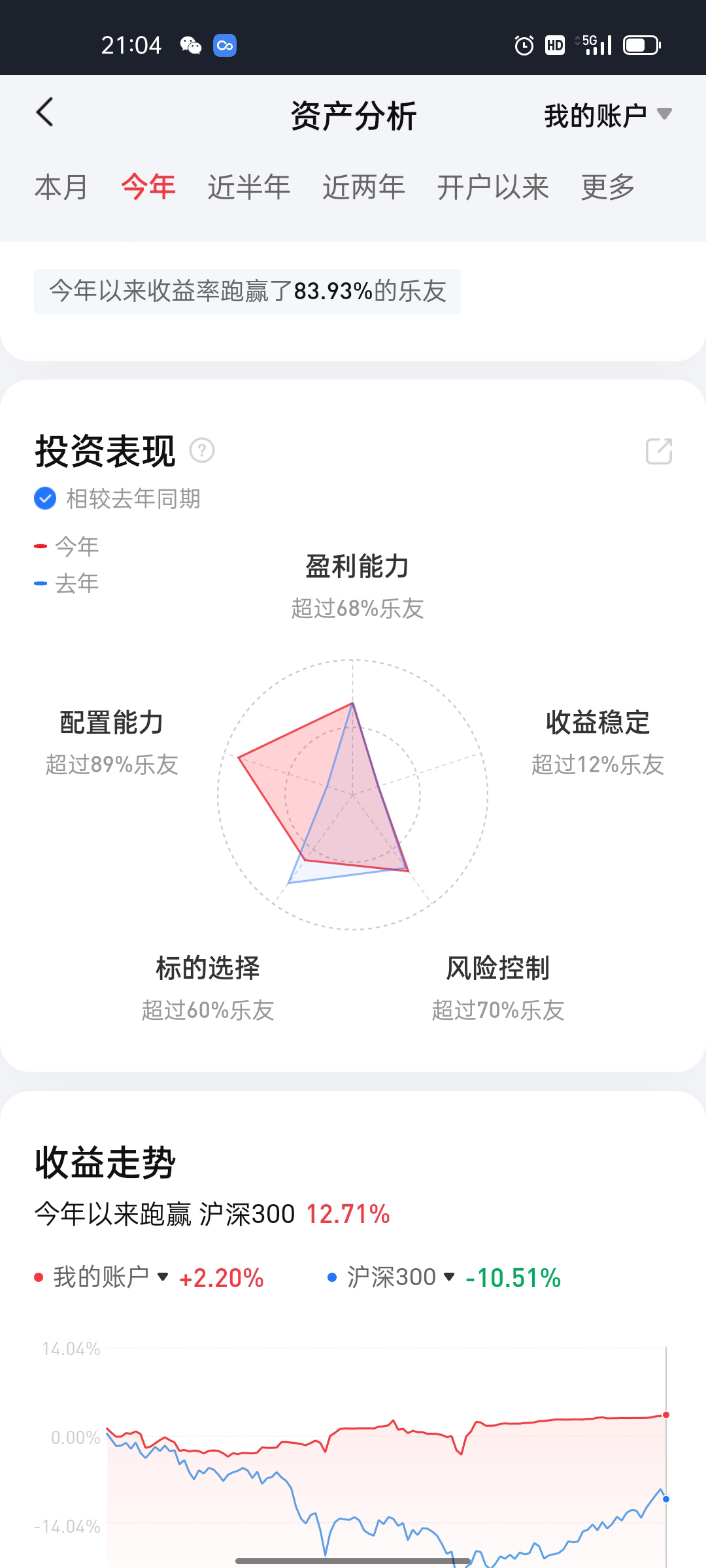

2022年亏损2%,主要操作指数基金,可转债

2017年上半年总结:上半年盈利13%,从二月份开始策略以低风险为主,上半年资金曲线总体保持稳定增长,回撤控制的比以前好了不少,最主要增强的信心。下半年投资标的还是以ETF,可转债,债券基金为主,行情好时才持有部分股票仓位。下半年目标7%,争取每月盈利1个点。。

2017年总结:盈利13.5%,今年主要操作了指数基金和可转债,股票和债券配置的时间较短。主要盈利在上半年,下半年盈利0.5%左右,前三季度盈利,第四季度亏损,其中1月,4月,9月,11月亏损。主要亏损在上海电气和格力转债。下半年做得不好,持有溢价率偏高转债时间过长,进攻性偏差与每月盈利目标背离。17年资金曲线相对平滑,交易费用也下降不少。18年目标盈利15%以上,每月盈利1%以上。主要投资标的指数基金和可转债。

2018年上半年总结:盈利14%左右,今年前6个月保持了每个月都盈利,主要操作标的为指基,可转债,分级A和国债,只有1月份操作了股票,以后不是牛市不考虑做股票了。预计下半年箱体反弹后还是下跌,主要操作目标以分级A,国债为主。熊市中可操作标的较少,希望能早日开通融资融券。

2018年总结:年盈利28%左右,主要投资标的指数基金,可转债,国债,分级A上面都实现了盈利,保持了每月都盈利,资金回撤不超过3%。比17年有很大进步。从17年上半年接触可转债,一年多做了大量交易,积累了不少经验,看好19年行情,19年会加强权益类的持有标的和时间。

2019年上半年总结:盈利30%左右。1月:3.5%,2月:18%,3月:8%,4月:0.15%,5月:-0.1%,6月1.6%。主要盈利标的为可转债和成份股。上半年开通了融资融卷和期权。对融资融卷和期权的操作还不稳定,争取扩大自己的能力圈,下半年目标盈利10%。

2019年下半年:7月:1.5%,8月:2%,9月:2.5%,10月:4%,11月:0.5%,12月:9%

2019年总结:年盈利58%左右,自有资金较少,实际金额并不多。其中可转债盈利占比60%,新股占10%,股票与基金占比30%左右。全年有11个月盈利,1个月亏损。主要盈利在2月,3月,12月。资金曲线总体保持平稳,最大回撤7%左右。今年交易较多,交易佣金超过年初设定目标(平均使用资金的2%)。今年主要收获是开通了融资融券,港股通,股票期权,商品期权这些投资工具。今年对指数基金重视程度不够,各种工具使用还是模糊。对于2020行情还是比较看好,行情启动时,配置主要计划是低溢价可转债(60%仓位左右)+基金(30%至50%仓位)+指标股(30%至50%仓位)。 2020年目标保持每季度盈利,回撤控制7%以内,单标的回撤不超过总资金1%。

2020年上半年总结:盈利4%左右.1月2.8%,2月-3.8%,3月4.5%,4月-1.1%,5月-1%,6月2.4%,上半年做得不好,盈利3个月,亏损3个月,还好保持了连续季度盈利。在转债,股票,基金上盈利,而期权大幅亏损,拖累总帐户6%点收益左右。目前期权帐户操作较少。看好下半年大盘,重点加强指数基金的操作。

2020年下半年三季度:7月20%,8月4.2%,9月–4.7%.四季度:10月0.4%,11月3.5%,12月4.3%

2020年总结:盈利33%左右,其中可转债盈利占比将近30%,基金占比50%左右,,股票占比20%多。期权亏损影响总收益6个点左右,全年有8个月盈利,4个月亏损,资金回撤最大为8%。2021年展望:看好2021上半年,主要操作标的以基金和转债为主。盈利目标为基点10%,中点20%,高点30%以上 争取每个月盈利,保持季度盈利。 胜率目标:以深成指为参照,争取有8个月跑赢,转债和基金胜率争取70%,股票胜率达到60%以上。回撤目标:争取控制10%以内,资金内曲线争取半年内创新高。

2021年上半年:盈利8%左右,1月2.1%,2月1.1%,3月2%,4月1.3%,,5月3%,6月-1.8%,上半年盈利5个月,亏损1个月,从18年开始实现了连续季度盈利。上半年2月份后操作较保守,不是全面牛市,关注的时间多,获得的收益并不多。

2021年下半年三季度:7月0.7%,8月1.2%,9月2%.四季度:10月0%,11月2.8%,12月5.5%

2021年总结:年盈利21%左右,达到了中点目标,其中国债可转债盈利占比将近70%,基金和股票占比30%。全年有10个月盈利,有7个月跑赢深成指,资金回撤最大为4%。

2022年展望:继续看好2022年,主要操作标的以基金和转债为主。目标1:收益基点10%,中点20%,高点30%以上 。 2保持每个季度盈利。 3回撤控制7%以内。

2022年:1月-3.2%,2月0.45%,3月3.4%,4月0.7%,5月0.4%,6月0.7%,7月0.4%,8月0.3%,9月-1.6%,10月-9.6%,11月6.8%,12月-0.5%

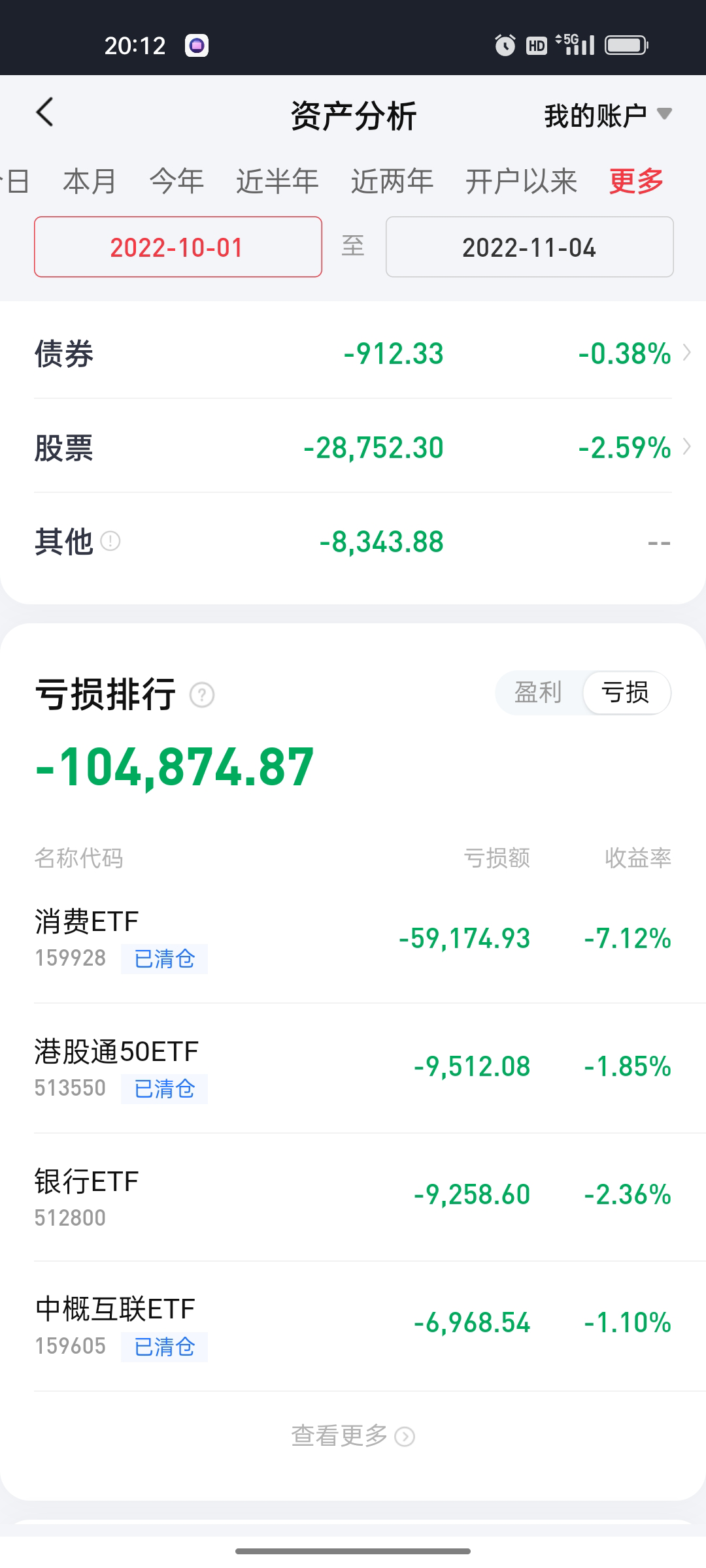

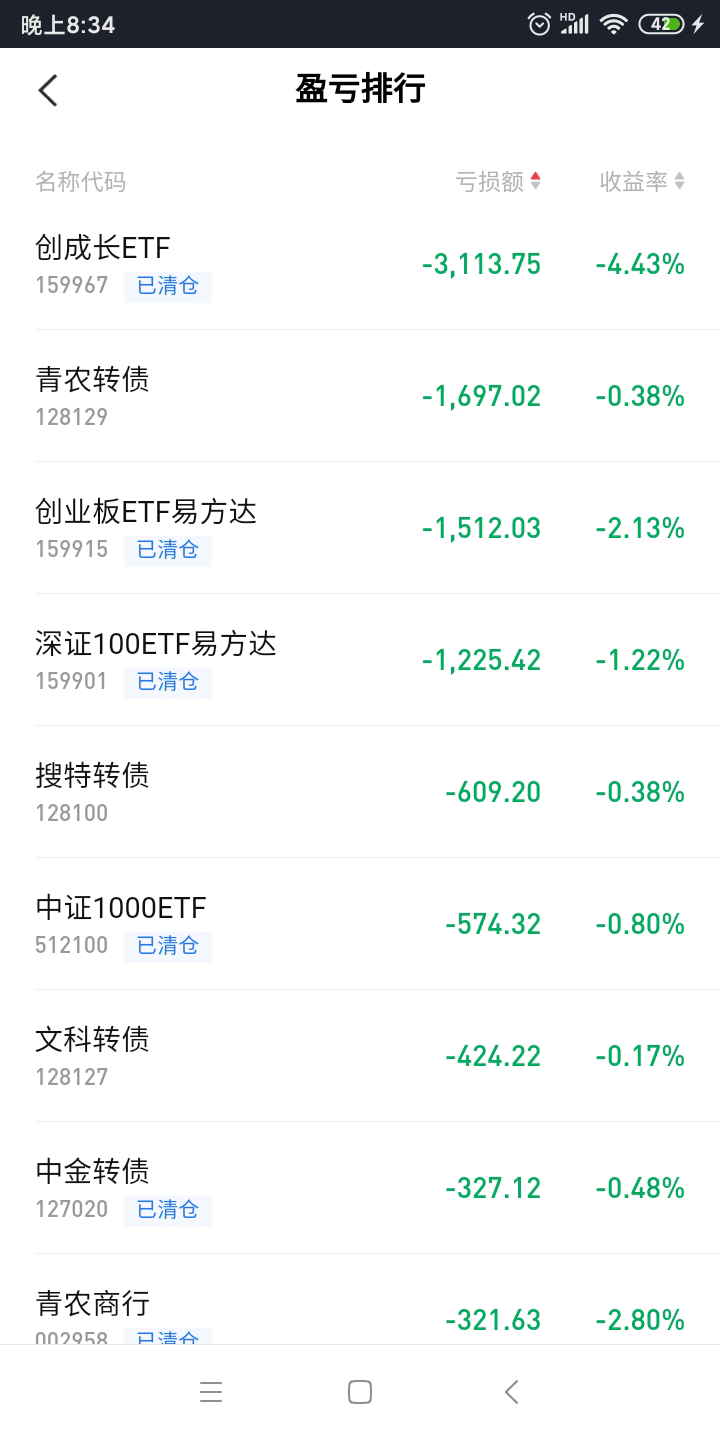

2022年总结:年亏损2%左右,全年有8个月盈利,有4个月亏损。其中第四季度回撤12%左右,主要抄底消费ETF和港股ETF仓位过大,最终低部割肉导致。2023年目标:1争取7%以上的年收益2保持好资金曲线平稳增长,目标回撤控制10%以内。

黄山松2007

- 指数基金与可转债投资

- 指数基金与可转债投资

赞同来自: 好奇心135 、llllpp2016

黄山松2007

- 指数基金与可转债投资

- 指数基金与可转债投资

黄山松2007

- 指数基金与可转债投资

- 指数基金与可转债投资

黄山松2007

- 指数基金与可转债投资

- 指数基金与可转债投资

赞同来自: 大7终成

10月后面控制仓位,操作相对稳健些,最终10月盈利1%左右,要吸取经验教训,适当调整模式,避免重复这些问题,在后面操作中实现资金曲线稳定。

黄山松2007

- 指数基金与可转债投资

- 指数基金与可转债投资

赞同来自: jiandanno1 、大7终成

黄山松2007

- 指数基金与可转债投资

- 指数基金与可转债投资

黄山松2007

- 指数基金与可转债投资

- 指数基金与可转债投资

黄山松2007

- 指数基金与可转债投资

- 指数基金与可转债投资

黄山松2007

- 指数基金与可转债投资

- 指数基金与可转债投资

黄山松2007

- 指数基金与可转债投资

- 指数基金与可转债投资

赞同来自: 谦学自悟 、青火 、朱顶红 、蒙蒙飞絮222 、huoex 、 、 、更多 »

黄山松2007

- 指数基金与可转债投资

- 指数基金与可转债投资

赞同来自: h837031633

黄山松2007

- 指数基金与可转债投资

- 指数基金与可转债投资

赞同来自: 好奇心135

市场在不断变化,还是要调整心态,不断学习,坚守低风险理念,不懂的尽量不参与,目前重仓标的限定为国债.货基.上证etf上,其余标的都要控制仓位,以分散操作低风险标的为主。

黄山松2007

- 指数基金与可转债投资

- 指数基金与可转债投资

黄山松2007

- 指数基金与可转债投资

- 指数基金与可转债投资

反思十月份大幅回撤,主要是偏离低风险操风作,仓位一直很高,对大盘判断错误,但影响收益最主要的是标的选择和仓位的管理。首先是选择消费etf159928,其次是仓位越加越重,单个标的后来接近满仓。如果当初是其它宽基指数,不会在低部割肉而造成大幅亏损。同期选择的其它标的最后亏损都不是很大,而上证etf后来是大幅盈利。

黄山松2007

- 指数基金与可转债投资

- 指数基金与可转债投资

这周对心态影响很大,想着3000点左右风险不大,可转债进攻性弱,换着etf抄底,熊市如此残暴,现在只有先调整心态,稳住资金曲线,目前还有30%权益仓位。

黄山松2007

- 指数基金与可转债投资

- 指数基金与可转债投资

黄山松2007

- 指数基金与可转债投资

- 指数基金与可转债投资

黄山松2007

- 指数基金与可转债投资

- 指数基金与可转债投资

今天大盘大幅反弹,这次抄底过早,在3000上方开始建仓。但标的选择对收益还是影响较大,这次选的目前的有指数基金,转债,50期权。指数基金目前是盈利的,转债亏损,期权是大幅亏损,期权1万多资金,亏损6000多。期权抄底对择时要求太高,还是指数基金效果好些。因为还没到心理目标位,但是又想上一点杠杆,所以就买的远月浅虚值,也达到了我想要的结果,下跌的时候比etf跌的少,并且持续下跌,期权越来越抗跌,这样的效果伴生的效果就是涨起来跑不赢ETF,但是也只跑输权利金部分,涨20%,能吃到12%到15%,我觉得也满意

所以我认为,抄底用期权不需要择时,万一抄在半山腰,也就亏个权利金,但是etf抄在半山腰可就直接套住了

黄山松2007

- 指数基金与可转债投资

- 指数基金与可转债投资

黄山松2007

- 指数基金与可转债投资

- 指数基金与可转债投资

黄山松2007

- 指数基金与可转债投资

- 指数基金与可转债投资

赞同来自: A温柔敦厚A 、sfzxc123 、会跑的蜗牛love 、海底两万里 、huoex 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

疫情持续3年,目前处于临近失业状态,一个月上不了几天班,这几天回家帮父母采茶叶去了。

黄山松2007

- 指数基金与可转债投资

- 指数基金与可转债投资

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号